- Понятие дебиторской задолженности в бухгалтерском учете

- Сроки, в которые должна быть погашена дебиторская задолженность

- Как формируется просроченная дебиторская задолженность?

- Какими бывают просроченные долги?

- Проблемы с долгами? Напишите нам — мы решим вашу проблему!

- Что входит в понятие просроченной задолженности

- Как взыскать просроченную задолженность

- Шесть идей, которые помогут в переговорах с задолжавшим контрагентом

- Что сделать, чтобы контрагенты платили вовремя

- Что такое дебиторка

- → Когда задолженность в норме

- → Если задержка составляет до 30 дней.

- Что делать, если у вас просрочка до 30 дней

- →Æ Если задолженность просрочена на 30-60 дней.

- Что делать, если платеж просрочен на 30-60 дней?

- →Если должник просрочил платеж более чем на 60 дней.

- Что делать, если платеж просрочен более чем на 60 дней?

- Когда возникает дебиторская задолженность

- По основаниям возникновения

- По срокам погашения

- По срокам исполнения обязательств

- По степени обеспеченности

- По вероятности погашения

- Учет, управление и инвентаризация

- Взыскание долговых обязательств

Экономическая реальность современной России и основа всего мира базируется на отношениях между определенными людьми (представляющими один и тот же бизнес), хотя различные институты с целью продвижения и более безопасной коммерческой деятельности развиваются очень быстро.

Ярким примером такой ситуации является общая практика существования плательщиков и требований между партнерами. Это происходит вследствие коммерческого взаимодействия.

Что касается бухгалтерского учета, то под регулярной или просроченной задолженностью понимается конкретная сумма, выплачиваемая компании «А» ее собственными поставщиками, партнерами, клиентами или другими контрагентами в качестве оплаты за товары или услуги, которые уже были предоставлены.

Например, «А» заказала типографии напечатать серию листовок (для проведения рекламной кампании) у своего давнего партнера (рекламной компании «Б»). Объем составил 10 000 экземпляров. Рекламная компания ‘Б’ уже получила весь тираж — курьер получил его из типографии.

В то же время она еще не оплатила финансовый платеж (предусмотренный как оплата за отпечатанные экземпляры в соответствии с условиями договора между агентством и типографией «А»).

Стоит учесть, что требование (так гласит сложившаяся российская бухгалтерская практика) — это наличие всех видов имущества. Например, условное условие, заключенное между типографией «А» и рекламной компанией «Б», гласит, что последняя должна передать определенное количество бумажных упаковок.

Таким образом, цена этого имущества должна быть включена в требования. При этом субъектом этих требований, то есть лицом, чей бизнес имеет неисполненные обязательства, может быть как гражданин, то есть физическое лицо, так и компания, то есть юридическое лицо.

Понятие дебиторской задолженности в бухгалтерском учете

Процесс учета, основанный на действующих российских стандартах бухгалтерского учета, гласит, что требования являются неотъемлемой частью собственного капитала баланса коммерческой компании. Помимо вышеупомянутых элементов, в эту часть баланса входят затраты по графику, ожидаемые в будущем, средства, вложенные в производство товаров. Сюда также входят услуги, которые еще не завершены, и много другой информации.

Осуществление капитала требует требований как от компаний, так и от частных лиц.

В большинстве случаев период, в течение которого эти обязательства должны быть оплачены, и процесс погашения должны быть четко оговорены в письменном контракте. Этот договор заключается между сторонами, одна из которых является кредитором, а другая — должником.

Однако точная продолжительность этого срока должна быть определена в зависимости от того, как договаривающиеся стороны договорятся в ходе переговоров. В конечном счете, в договоре должны быть указаны сроки и условия погашения существующих долгов, с которыми согласны как кредитор, так и должник (в противном случае договор может быть признан недействительным).

Сроки, в которые должна быть погашена дебиторская задолженность

В зависимости от конкретных условий финансовых отношений между сторонами, например, между двумя коммерческими предприятиями, могут быть установлены различные сроки, которые зависят исключительно от договоренности сторон. Например, если речь идет о небольшом платеже за определенный объем работы, то обеим сторонам выгодно перевести его как можно скорее и закрыть все необходимые документы. Если же претензии, возникшие между компаниями, составляют большую сумму, стороны всегда могут договориться о формировании долгосрочного погашения.

Этот срок может быть равен нескольким месяцам или нескольким годам (все зависит от того, как стороны смогут договориться друг с другом).

Кроме того, стоит также учитывать, что в течение определенного периода времени обязательства, вытекающие из торговых отношений между компаниями, могут не зависеть от уровня доверия между сторонами (т.е. стороны сами вольны решать, каким образом этот вопрос будет (Постановление).

Если предположить, что они имеют взаимовыгодные торговые отношения на протяжении многих лет, компания, которая в данном случае является кредитором, может согласиться предоставить должнику достаточный срок, чтобы он смог выполнить все финансовые обязательства. Если же ситуация прямо противоположная — например, с первой или второй поставкой товара и деловая репутация аффилированной компании еще не устоялась в глазах поставщика, — то имеющийся долг подлежит погашению в кратчайшие сроки.

Сроки, выбранные сторонами для погашения финансовых обязательств должника в результате заключенного договора, могут быть самыми разными. При этом, исходя из сложившейся бухгалтерской современной российской практики, требования традиционно делятся на два вида. Это краткосрочные и долгосрочные.

При этом к краткосрочным относятся платежи, которые кредиторы ожидают получить в течение одного года с даты отсчета. К долгосрочным требованиям относятся платежи, которые кредиторы ожидают получить после определенного срока.

Таким образом, если срок уплаты текущей задолженности перед организацией, выставляющей счета вышеупомянутой компании, еще не истек, кредитор может не беспокоиться и не предъявлять требования.

В таких случаях, согласно сложившейся российской бухгалтерской практике, такая задолженность считается вполне нормальной.

Как формируется просроченная дебиторская задолженность?

Поэтому, если срок, отведенный для перечисления или перевода в качестве оплаты товаров или услуг по договору между сторонами, истек, а кредитор еще не получил деньги, ситуация выглядит совершенно иначе. Должник. В этом случае данные требования считаются просроченными.

Просрочки бывают разных видов.

Например, к ним относятся как краткосрочные, так и долгосрочные долги, поскольку важную роль играет факт отсутствия последнего срока оплаты (установленного в договорах, подписанных двумя сторонами). В то же время в контексте современной бухгалтерской практики просроченной задолженности допустимо говорить о двух основных видах задолженности: сомнительной и нестабильной.

Какими бывают просроченные долги?

Эти два вида задолженности и процесс отнесения к той или иной категории определяются и анализируются действующим законодательством. Например, понятие «сомнительная задолженность» присутствует в первом пункте статьи 266 Федерального налогового кодекса РФ, зарегистрированного 5 августа 2000 года в Перечне правовых актов государства № 117-ФЗ. В силу нормативно-правовых актов, часть вышеуказанной части гласит, что сомнительная задолженность — это любая задолженность по кредиту, которая не была зарегистрирована в сроки, установленные соглашением сторон.

Однако сумма просроченной задолженности не имеет решающего значения, так как для отнесения долга к категории нестабильного необходимо соблюдение других важных условий. Ключевые моменты следующие. Данный вид долга не связан с каким-либо видом обеспечения. Например, нет банковской гарантии, обеспечения или залога.

Таким образом, на практике под нестабильными долгами можно понимать просроченные долги, которые можно убрать (если в договорных условиях между сторонами не сообщалось, что должник предоставит обеспечение в отношении исполненного финансового долга). Такие долги можно получить. Это означает, что процесс снятия должен быть отложен до выяснения всех условий.

Стоит также отметить, что в соответствии с первым пунктом статьи 266 Налогового кодекса РФ, некоторые категории кредиторов требуют особых правил. Например, к ним относятся различные банковские организации, страховые компании, различные кредитные потребительские кооперативы, микрофинансовые организации и другие категории юридических лиц.

Налоговый кодекс РФ также различает разные виды недоимок. Их взыскание еще сложнее, чем сомнительных долгов. Здесь речь идет о таких нестабильных долгах.

Их основная функция указана во втором пункте статьи 266 Налогового кодекса РФ. В то же время в этом правовом акте приводятся различные основные причины, по которым задолженность характеризуется как нестабильная (часто опускаются в конце).

Если долг признан неприемлемым, кредитор обязан удалить просроченную задолженность (в соответствии с положениями российского законодательства и установленными правилами).

Проблемы с долгами? Напишите нам — мы решим вашу проблему!

Каждый месяц моя жена должна выплачивать 4473 рубля с просрочкой согласно договору, 20% пени. На следующий день платеж задерживается. Сколько составляет сумма просрочки? Банк насчитал просрочку 2712,53 и выплатил кредит как 12505,48, а фактически моя жена платила 4500 рублей в месяц. Разница пошла на погашение процентов по кредиту. Что происходит

100% практика объявления должников банкротами. Юристы обеспечивают принятие мер по погашению задолженности.

Что входит в понятие просроченной задолженности

Наряду с полным погашением, современные формы договоренностей включают масштабируемые платежи, авансы и займы контрагентам. Эти совместные обязательства третьих лиц перед агентством называются требованиями. Подрядчик, продавец или исполнитель получает часть денег в качестве аванса.

Важным аспектом таких сделок является то, что обязательства должны быть оценены, задокументированы и иметь дату вступления в силу, к которой долг может быть взыскан в случае необходимости.

По истечении срока исполнения обязательств задолженность появляется в бухгалтерских книгах. Например, рассмотрим компанию «Ромашка», которая 5 ноября 2022 года отправила ООО «Тюльпан» соответствующие 500 000 рублей. Отсрочка была предоставлена на 15 календарных дней.

По истечении установленного договором срока оплата от ООО «Тулпан» не поступила — контрагент сослался на трудности с реализацией продукции. Поэтому, согласно договору, требование в размере 500 000 рублей было зарегистрировано в категории «просроченные» на счетах «Ромашки» после 30 ноября 2022 года.

Детали и регистрация

Дата истечения срока может быть определена законом, договором или другим документом, имеющим юридическую силу, но обязательное требование фиксируется в документе в письменной форме. Обязательства истекают на следующий день после даты истечения срока действия. Это бюджетные обязательства по долгам поставщиков и подрядчиков, дебиторов, задолженности и возмещению сборов.

Учетные дела ведутся отдельно по каждому возникшему обязательству.

К опасным обязательствам относятся

Существенные — обязательство полностью гарантировано договором поручительства, ковенантом или банковской гарантией.

Сомнительное — финансовое обязательство контрагента не обеспечено поручительством, гарантией или ковенантом.

Непрофессиональный — заемщик очищен, срок исковой давности истек или должник является несостоятельным (банкротом).

В зависимости от характера контрагента, долги можно разделить на ликвидные (должник с положительной репутацией) и неликвидные (должник финансово неустойчив и имеет отрицательную деловую репутацию).

Как взыскать просроченную задолженность

Работа с задолженностью предполагает два основных метода ее взыскания: взыскание с должника и взыскание с контрагента. Чтобы выбрать наиболее подходящий вариант взыскания, важно проанализировать ситуацию с задолженностью и установить факты о платежеспособности и деловой репутации должника, а также структуру договора и условия нарушения сроков оплаты. Только после оценки задолженности юрист или главный бухгалтер предприятия принимает решение о добровольном или принудительном взыскании просроченной задолженности.

Шесть идей, которые помогут в переговорах с задолжавшим контрагентом

Первый вариант — добровольное взыскание долга. Это предпочтительнее, поскольку в этом случае спор может быть разрешен без ущерба для репутации предприятия. Это происходит потому, что сотрудничество может продолжаться.

Стороны договариваются о погашении долга независимо от просроченных платежей, процентов и штрафов. Они составляют график погашения и подписывают акт корректировки обязательств. Другими словами, они решают вопрос полюбовно.

Вы можете использовать одну из предложенных идей в зависимости от вашей ситуации, ваших отношений с контрагентом, суммы задолженности и перспектив дальнейшего сотрудничества. Чтобы убедить контрагента добровольно погасить просроченную задолженность, вы можете

Предложить выплатить вознаграждение, чтобы продолжить работу.

Напомнить контрагенту об угрозе его деловой репутации, если задолженность не будет погашена полностью.

Напомнить контрагенту о возможности передачи долга третьей организации, где задолженность будет погашена в принудительном порядке.

Напомнить должнику о его плохой кредитной истории и возможности попадания в черный список.

Предложить реструктуризацию долга, включая изменение условий погашения и сроков просрочки платежей.

Предложите обмен акций на доли в уставном капитале акционеров в качестве способа решения проблемы.

Искусство делового общения — это то, что вам необходимо использовать при решении финансовых проблем. Легче найти предлог, когда долг принадлежит вам, а не им, но в любом случае вежливость и профессиональная этика становятся определяющими принципами бизнеса.

Второй вариант возврата долга крайне важен. Это не самый выгодный ход, так как он несет за собой потерю времени и дополнительные расходы на обращение в суд.

Получите публикацию издательства Русская Школа Управления «Секреты финансового менеджмента» в удобном формате EPUB. Автор — Лариса Плотницкая, консультант по финансовому менеджменту, преподаватель MBA.

- Как улучшить финансовое положение компании: с чего начать?

- Какие финансовые показатели помогут вовремя распознать опасные ситуации и предотвратить их?

- Какие эффективные инструменты влияют на принятие управленческих решений?

В настоящее время только федеральные судьи в рамках «исполнительного производства» Федерального закона от 10 февраля 2007 года имеют право взыскивать долги, причитающиеся организации. Данное решение относится к случаям, когда должник не может выплатить долг добровольно и не может отказаться от выплаты или скрыть ее (не игнорирует телефонные звонки, письма, встречи).

В рамках 229-ФЗ на основании решения суда применяются три способа принудительного взыскания просроченной задолженности в приоритетном порядке

Прослушивание открытого банковского счета должника.

Удержание задолженности из заработной платы должника.

Продажа имущества должника на публичных торгах.

Помимо финансовых санкций, используются и другие методы борьбы с безответственными контрагентами. Например, может быть наложен запрет на регистрацию своего бизнеса или выезд за пределы страны.

Что сделать, чтобы контрагенты платили вовремя

Отложенная, ответственная и структурированная работа начинается задолго до ее появления.

Проверка контрагентов. Прежде чем начать сотрудничество, необходимо собрать и проанализировать информацию о надежности компании. Сюда входит информация из СМИ, открытых источников, кейсы и опыт партнеров. Выявляются потенциальные риски, и деятельность оценивается по этим критериям.

Анализ требований. Важно систематически управлять требованиями и планировать эффективное управление потенциальными и текущими обязательствами. Ведите учет требований, контролируйте период их высвобождения и готовьте координационные действия по межраспределению.

Предотвращение задолженности. Не ждите разочарований; регулярно отслеживайте контрагентов. Анализируйте и предотвращайте задержки и долги.

Ведите переговоры о взыскании долгов. Требуется постоянный контакт с контрагентами. Предупреждайте о сроках истечения, проводите коммуникации по требованиям и эффективно ведите переговоры о возврате.

Использовать все доступные средства, чтобы повлиять на клиентов с целью погашения задолженностей. Это соответствует вашей политике и деловой этике. От телефонных разговоров до судебных разбирательств.

При необходимости вы можете привлекать средства массовой информации и использовать социальные сети для достижения своих целей.

Чтобы успешно управлять финансами и избежать просрочек, важно всегда держать руку на пульсе и отслеживать самостоятельно (с помощью внутреннего или внешнего бухгалтера) соблюдение обычных сроков, квитанций и сумм оплаты. Несознательные контрагенты будут всегда, но успех вашей компании — это ваша ответственность. Поэтому уделять внимание своим финансам — никогда не пустая трата времени.

Вероника Каматова автор медиапортала российской школы менеджмента

Что такое дебиторка

Счета дебиторской задолженности — это суммы, причитающиеся компании от клиента. Например, вы внесли предоплату, но работа еще не выполнена. Вы отправили товар, а деньги от покупателя еще не поступили.

→ Когда задолженность в норме

Управление нормальной задолженностью обычно не выходит за рамки отдела продаж. Например, по условиям договора заказчик должен погасить проект в течение 10 дней с момента подписания акта приема-передачи. Ответственным должностным лицом является менеджер.

До сих пор в его обязанности входило звонить заказчику за три дня до истечения срока, чтобы напомнить ему об оплате.

→ Если задержка составляет до 30 дней.

В период кризиса многие компании сталкиваются с экономическими проблемами. Часто должники помнят о своих обязательствах, но по объективным причинам не могут выполнить условия договоров в установленные договором сроки. Задача кредитора — быть в постоянном контакте с должником и найти оптимальное решение.

Могут быть предложены дозовые программы. Клиент составляет гарантийное письмо и прилагает к нему график платежей.

Предложения могут быть сделаны взаимные обязательства, требования могут быть зачтены, если компания задолжала заказчику за товары, проекты или услуги.

В трудные времена выгодно идти на уступки постоянным контрагентам. Это лучший способ сохранить основную клиентскую базу, чтобы обеспечить себе репутацию надежного партнера. Фундамент доверительных отношений, который вы сейчас создаете, будет работать в вашу пользу после кризиса.

Что делать, если у вас просрочка до 30 дней

Ежедневные звонки с напоминанием о платежах, выяснение причин задержек

Менеджер по продажам.

Приостановка командировок, приостановка выполнения задач и оказания услуг клиентам.

Письменные требования об оплате долгов, с напоминаниями о том, что в случае невыполнения клиентами своих обязательств будут наложены штрафы. Личные встречи с руководством должника. Соглашения о графиках погашения задолженности.

→Æ Если задолженность просрочена на 30-60 дней.

Если долг не погашен, клиенту должно быть направлено предварительное решение. В нем указывается суть претензии, полная сумма долга, включая штрафы и пени, и срок погашения долга. Претензия должна содержать расчет суммы штрафов и копии договоров, счетов, счетов-фактур и актов.

Если дело дойдет до суда, кредитору потребуется доказательство того, что претензия была вручена должнику. Поэтому целесообразно отправить документ через курьерскую службу или регистрационным письмом с перечнем прилагаемых документов.

Претензии обычно отправляются через 30 дней после истечения срока платежа, если иное не указано в договоре.

Что делать, если платеж просрочен на 30-60 дней?

Применяются обычные санкции.

Отправьте счет должнику с курьером.

→Если должник просрочил платеж более чем на 60 дней.

Что делать, если финансовое положение должника таково, что он не может выплатить весь долг, а его бизнес близок к краху? Необходимо рассмотреть все альтернативные варианты. Что выгоднее для бизнеса? Обращение в суд или хотя бы попытка быстро вернуть часть денег?

Существуют варианты полюбовного решения проблемы

Списание части долга

Например, можно снять часть долга перед покупателем, если остаток выплачен деньгами или имуществом. Предположим, поставщик отгрузил покупателю товар на сумму 200 000 рублей. Себестоимость этой партии товара составляет 100 000 рублей.

У покупателя возникают серьезные финансовые проблемы. Стороны начали переговоры, и покупатель решает выплатить 60% долга, 120 000 рублей, а поставщик прощает оставшиеся 40%.

Продажа долга

Другой вариант — продажа права требования по договору уступки, поскольку договор между сторонами не запрещает переуступку долга третьему лицу. Та же ситуация: заказчик должен подрядчику 200 000 рублей. У заказчика нет денег, и он не может выплатить долг или его часть.

Однако некоторые клиенты должны заказчику 200 000 рублей. Подрядчик продает долг заказчика клиенту заказчика за 150 000 рублей. В результате подрядчик может вернуть 150 000 рублей.

Клиент зачитывает свои требования к заказчику документом на 200, 000 рублей, экономя 50, 000 рублей.

Если альтернатива не подходит, пора передавать дело в суд.

Что делать, если платеж просрочен более чем на 60 дней?

Неоднократные личные встречи с руководством должника, совместный поиск решения по погашению долга.

Когда возникает дебиторская задолженность

На этот счет поступают последствия, возникающие при несвоевременной оплате части сделки за товары или услуги. Поставщик отгружает товар, но покупатель оплачивает его не сразу, а через некоторое время. Или другой пример — клиент покупает товар дозами.

Это означает, что все суммы действительно причитаются компании, но не собираются — это требование. Это может занять всего несколько часов или годы.

По основаниям возникновения

В зависимости от того, кто должен деньги, существуют требования от

- Партнерами, от

- По контрагентам, от

- Поставщиков, от

- Покупателей, по

- Сотрудников, по

- Подотчетность, по

- учредителей, по

- государственные органы.

По срокам погашения

Выделяются следующие типы

- краткосрочные — выплачиваются в течение одного года после рождения; и

- долгосрочные — выплаты производятся в течение одного года.

По срокам исполнения обязательств

Главный критерий — наступила ли дата погашения.

- Обычно — если дата погашения еще не наступила.

- Со временем — если дата погашения уже наступила.

По степени обеспеченности

Контрагенты могут либо гарантировать выплату долга, либо подтвердить свои обязательства только договором.

В соответствии с этим критерием различают следующие виды обязательств

- обеспеченные — когда оплата обязательства гарантирована поручительством, ковенантом или банковской гарантией

- Неоплаченные — когда оплата гарантирована только договором.

По вероятности погашения

В зависимости от вероятности возврата долга различают следующие виды требований

- Нормальные — когда платеж не вызывает сомнений (без срока истечения, гарантированный и с проверенным должником); и

- Подозрительные — когда нет возможности для оплаты (не гарантирована, отсрочена, с новым контрагентом); и

- где отсутствует возможность невероятного взыскания (дебитор очищен, истек срок исковой давности).

Учет, управление и инвентаризация

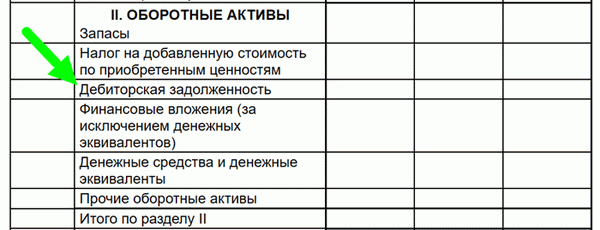

Счет получения считается активом компании. Баланс предприятия отражается в строке «Требования клиентов».

Выдержки из модели баланса

Все обязательства рассматриваются как твердые интересы бизнеса. Поэтому важно, чтобы счетами-фактурами правильно управляли.

Основные обязанности руководства:.

- Создание правил для работы с требованиями, и

- Определить размер разрешенного к получению движущего капитала, который распределяется по счету дебиторской задолженности.

- Подготовить условия оплаты, включая определение санкций за просрочку платежей; и

- Критерии оценки потенциальных дебиторов и условия отсрочки сроков; и

- инвентаризация и анализ дебиторской задолженности, как описано выше

- мониторинг своевременного погашения задолженности,.

- -судебное и судебное взыскание просроченной задолженности.

Независимо от срока действия, все требования подлежат обязательной инвентаризации не реже одного раза в год.

Инвентаризация — это проверка и подтверждение суммы всех долгов. Инвентаризация должна быть оформлена официальным договором. После всех этих проверок бухгалтерия создает состояние биллинга. Получаются все операции и должники, суммы задолженности и соглашения о поддержке. Нестабильные требования удаляются.

Взыскание долговых обязательств

Если наступил срок платежа, но должник не заплатил, фирма инициирует процесс взыскания. Сначала она отправляет требования. Это информационное письмо с указанием суммы платежа, длительности задержки и предполагаемой даты погашения.

Как правило, сумма задолженности состоит из самого долга и любых пеней, процентов или штрафов. Если штрафные санкции не оговорены в договоре, кредитор имеет право потребовать неустойку в размере процентной ставки центрального банка.

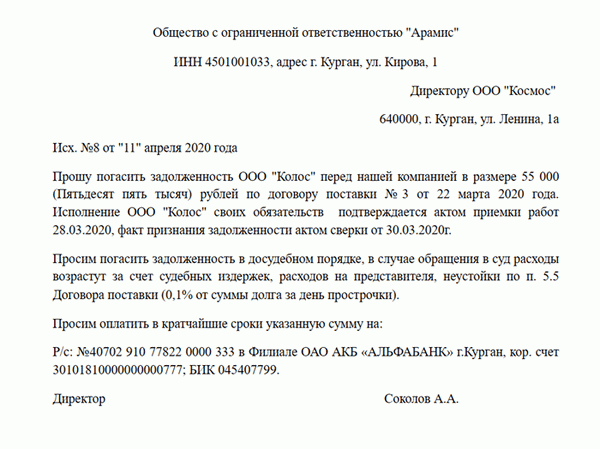

Образец претензионного письма для договоров о закупках. Источник.

Если должник не отвечает в течение 30 дней, или если компания не удовлетворена ответом, кредитор обращается в Арбитражный суд. К заявлению необходимо приложить копию претензии с ответом должника и письменный ответ, подтверждающий наличие долга.

Если суд удовлетворит иск, он выдаст исполнительный лист. В этом случае мировой судья поможет вам вернуть деньги. Минимальный срок исковой давности для взыскания долга составляет три года. В отдельных случаях этот срок может быть продлен до 10 лет.

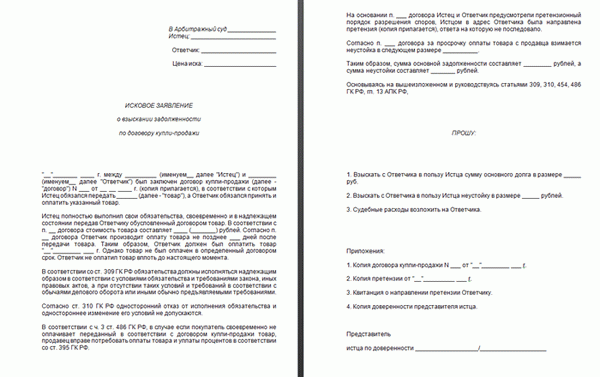

Форма требований для получения искового заявления. Источник.

Взыскать долг можно, даже если должник является банкротом. Для этого необходимо подать заявление о выплате долга кредитору. У должника-банкрота есть 30 дней с момента публикации объявления о банкротстве на сайте Федеральной службы по банкротству, в течение которых за должником ведется наблюдение.

Долг погашается продуктом от продажи имущества должника.

Другой вариант — продажа долга коллекторской компании, специализирующейся на взыскании проблемных требований. Полная сумма может быть не получена. Такие долги обычно покупаются со значительной скидкой.